生活費の支払いをお得にするなら、クレジットカードの活用がポイントです。

光熱費や通信費、食費まで、毎月の固定費を効率よく管理し、ポイント還元で節約も目指します。

還元率が高い年会費無料のおすすめクレジットカードを厳選紹介。

生活費をクレジットカードで支払うメリット

生活費をクレジットカードで支払うと、さまざまなメリットがあります。

家計管理が楽になり、節約効果も期待できます。

クレジットカードを活用して、生活費を賢く管理しましょう。ポイント還元や特典も利用できます。

- ポイント還元で節約効果

- 家計管理が簡単になる

- 各種保険や保証が付与される

- クレジットカードの特典が活用できる

クレジットカードで支払いを行うと、ポイントが貯まり長期的に節約が可能です。

さらに家計の把握が簡単になり、特典や保険が利用できる点も魅力です。

次に、ポイント還元の具体的なメリットについて詳しく見ていきましょう。

ポイント還元で節約効果

クレジットカードの大きなメリットの一つは、利用金額に応じたポイント還元です。

還元されたポイントを活用することで、買い物やサービスにかかるコストを削減できます。

- ポイントを貯めて節約

- クーポンや割引に交換可能

- 現金同様に利用できるポイントもある

たとえば、月に10万円の生活費を支払い、そのうち1%のポイント還元があるカードを使えば、年間で12,000円分のポイントが貯まります。

このポイントは、日用品の購入や旅行などに使うことができ、実質的な節約につながります。

また、ポイントの使い道を工夫することで、さらにお得に生活することが可能です。

このように、クレジットカードのポイント還元は家計管理に大きく貢献します。

家計管理が簡単になる

クレジットカードを利用すると、毎月の支出を簡単に把握できます。

明細を確認するだけで、生活費の内訳が一目でわかるため、家計管理が非常にスムーズになります。

- 明細で支出の把握が容易

- 月々の生活費を確認しやすい

- 支出の記録が自動で残る

たとえば、毎月の電気代や食費などの支払いがすべてクレジットカードにまとめられていると、どこにどれだけのお金がかかっているのかすぐに確認できます。

また、支出が自動的に記録されるため、手書きやエクセルでの管理が不要になります。

このため、クレジットカードを利用すれば、家計管理にかかる時間と手間が大幅に減少します。

各種保険や保証が付与される

クレジットカードには、通常の支払いだけでなく、旅行やショッピングに対する保険や保証が付帯されていることがあります。

カードによっては、事故やトラブルが発生した際に、購入した商品の補償や、旅行中の病気や怪我に対する保険が自動的に適用されることがあります。

- ショッピング保険で購入商品の補償

- 旅行保険が自動付帯される場合も

- レンタカーや旅行中のトラブルも対応

米国株を中心とした投資戦略が採用されているため、安定した配当収入を期待できるでしょう。次に、分配金と決算について詳しく見ていきます。

たとえば、家電製品や高価な商品を購入した際に、その商品が破損や盗難にあった場合でも、カードのショッピング保険が適用されれば、補償を受けることができます。

また、旅行中に病気や怪我をした際の治療費もカードに付帯する保険がカバーしてくれることがあります。

このような付帯サービスを活用すれば、万が一のトラブルにも備えることができ、安心して生活費の支払いにクレジットカードを利用することができます。

クレジットカードの特典が活用できる

クレジットカードには、ポイント以外にもさまざまな特典が用意されています。

特典をうまく活用することで、さらにお得に生活することができます。

- 特定店舗での割引やキャッシュバック

- レストランやホテルの優待サービス

- 空港ラウンジの利用が可能なカードも

たとえば、特定のスーパーやドラッグストアで割引が適用されるカードや、レストランでの食事代が割引になるサービスがあります。

また、旅行好きな方にとっては、空港ラウンジの無料利用やホテルの割引特典が付いているクレジットカードは非常に便利です。

クレジットカードの特典を賢く活用することで、生活費をさらにお得に節約することができます。

クレジットカードには、ポイント以外にもさまざまな特典が付いています。これらをうまく利用して、さらにお得な生活を楽しんでください。

クレジットカードで支払える生活費の種類

生活費の多くはクレジットカードで支払うことが可能です。

公共料金や通信費、家賃など、幅広い支払いに対応しており、カード払いによるポイントも貯まります。

クレジットカードで支払える生活費は、公共料金から食費まで多岐にわたります。

- 公共料金(電気・ガス・水道代)

- 通信費(携帯電話・インターネット)

- 家賃

- 食費・日用品費

- 交通費(ガソリン・電車定期券)

- 教育費(プロモーション・教材費)

- 保険料(生命保険・医療保険)

- 医療費(病院・薬代)

- 税金(市県民税・自動車税)

次に、各費目ごとのクレジットカード利用のメリットを詳しく見ていきましょう。

公共料金(電気・ガス・水道代)

電気代やガス代、水道代などの公共料金は、クレジットカードで支払うことができます。

毎月必ず支払うこれらの料金をカード払いにすることで、確実にポイントを貯めることができます。

- 毎月の固定費でポイントを貯められる

- 手間なく自動引き落としが可能

- 支払いの明細で管理が簡単になる

たとえば、毎月1万円の電気代をカードで支払えば、年間で12万円分の利用に対してポイントが貯まります。

これにより、ポイントの活用次第で大きな節約効果を得ることが可能です。

また、自動引き落としに設定することで、支払いを忘れるリスクも減らすことができます。

通信費(携帯電話・インターネット)

携帯電話代やインターネットの利用料も、クレジットカードで支払うことができます。

これらも毎月の固定費であるため、クレジットカード払いにしておけば、安定してポイントを貯めることができます。

- 携帯代やネット代をまとめてカード払いに

- 支払いの手間を省ける

- 定期的にポイントを貯められる

たとえば、月に7,000円の携帯電話代とインターネット料金をカードで支払うと、年間で84,000円分の支払いがカードに計上され、その分のポイントが貯まります。

これにより、ポイントを活用して通信費を実質的に削減できます。

クレジットカード払いは、手軽にポイントを貯められるだけでなく、毎月の支出管理も簡単になります。

家賃

近年、家賃もクレジットカードで支払える物件が増えてきています。

家賃は生活費の中でも大きな割合を占めるため、カード払いにすることで大きな節約効果が期待できます。

- 高額な家賃で大量のポイントを貯められる

- 支払いの手間が省ける

- 自動引き落としで支払いの安心感がある

たとえば、毎月10万円の家賃をクレジットカードで支払えば、年間で120万円分の利用額となり、これに対するポイントが貯まります。

ポイント還元率1%であれば、12,000円相当のポイントを獲得できる計算です。

このように、家賃をクレジットカードで支払うと、高額な支出に対して多くのポイントが貯まり、さらに支払いの手間も軽減できます。

食費・日用品費

毎日の食費や日用品費も、クレジットカードで支払うことでポイントを効率的に貯めることができます。

スーパーマーケットやドラッグストアでの買い物にクレジットカードを利用すれば、日々の支出から節約が可能です。

- スーパーやドラッグストアでの支払いに対応

- 少額でもポイントが貯まる

- カードによっては割引や特典が利用できる

たとえば、毎月の食費と日用品費が3万円だとすると、年間で36万円の支払いとなり、ポイント還元率1%のカードを使えば3,600円分のポイントが貯まります。

これにより、日々の支出でもしっかりと節約効果を得ることが可能です。

さらに、特定のスーパーで割引が適用されるクレジットカードを利用すれば、さらにお得に買い物ができる場合もあります。

交通費(ガソリン・電車定期券)

交通費もクレジットカードで支払うことで、日々の移動費を節約できます。

特にガソリン代や電車の定期券代をカード払いにすることで、確実にポイントを貯めることができます。

- ガソリン代でポイントを貯める

- 定期券購入時にもポイントが付く

- 交通費が節約対象に

たとえば、月に1万円のガソリン代をクレジットカードで支払うと、年間で12万円分の支払いになり、その分のポイントが貯まります。同様に、定期券の購入にカードを使えば、その購入額にもポイントが付与されます。

このように、日々の交通費をカード払いにすることで、無駄なくポイントを貯めて節約に役立てることができます。

教育費(プロモーション・教材費)

子供の学費や教材費などの教育費も、クレジットカードで支払える場合があります。

特にオンライン講座や学習教材の購入、習い事の月謝などにクレジットカードを活用することで、教育費でもポイントを貯めることが可能です。

- オンライン講座や教材の購入で利用可能

- 学費の一部をカード払いにできる場合も

- 教育関連の支払いでもポイントが貯まる

たとえば、月に2万円の学習教材費をカードで支払うと、年間で24万円の支払いになり、その分のポイントを貯めることができます。

クレジットカードを使うことで、教育費の支払いを効率的に管理し、ポイントも貯めてお得に活用することができます。

教育費は高額になりやすいので、これらの支払いをカードで済ませることによって、効率的にポイントを集めて節約につなげることができます。

保険料(生命保険・医療保険)

生命保険や医療保険など、毎月支払う保険料もクレジットカードで決済できる場合があります。

保険料は固定の支払いであるため、クレジットカードを利用することで確実にポイントを貯めることができます。

- 生命保険や医療保険の支払いでもポイントが貯まる

- 定期的な支払いをカードで管理

- 保険料がクレジットカードで自動引き落とし可能

たとえば、月に1万5,000円の保険料をクレジットカードで支払うと、年間で18万円分のポイントを貯めることができます。

特に保険料は金額が大きいため、これをカードで支払うことで、節約効果が期待できます。

また、保険料の支払いが毎月自動引き落としで行われるため、支払いの手間を省きつつ、ポイントをしっかりと獲得できる点も魅力です。

医療費(病院・薬代)

病院での診察料や薬代も、クレジットカードで支払える場合があります。

特に、年に数回の大きな医療費がかかる場合、クレジットカードで支払うことでその分のポイントを貯められます。

- 診察料や処方薬の購入にカードが利用可能

- 医療費でもポイントが貯まる

- 定期的な薬代をカード払いで簡便化

たとえば、月に5,000円の医療費をカードで支払うと、年間で6万円の支払いとなり、その分のポイントが貯まります。また、薬局で処方箋を受け取る際も、クレジットカードが利用できる場合があります。

クレジットカードでの支払いが可能な病院や薬局では、ポイント還元を活用して医療費を節約することができ、さらに、支払いの管理も簡単になります。

税金(市県民税・自動車税)

一部の税金も、クレジットカードで支払うことが可能です。市県民税や自動車税などの税金は高額になりがちですが、これをカードで支払うことでポイントを貯めることができます。

ただし、手数料がかかる場合もあるため、事前に確認しておくことが重要です。

- 市県民税や自動車税をカードで支払う

- 税金の支払いでもポイントが貯まる

- 手数料が発生する場合もある

たとえば、年間で数万円の市県民税をカードで支払うことで、その金額に対してポイントが還元されます。

自動車税や固定資産税も同様に、クレジットカード払いが可能な自治体では利用することでポイントを貯めることができます。

ただし、税金の支払い時には手数料がかかる場合もあるため、カード払いを利用する際には事前に手数料の有無を確認しておくことが重要です。

税金の支払いもクレジットカードで行うことで、ポイントを貯められます。ただし、手数料には注意が必要です。

クレジットカードでの決済時の注意点

クレジットカードで生活費を支払う際には、いくつかの注意点があります。

カードが使えない店舗や、手数料がかかる場合もあるため、事前の確認が必要です。

クレジットカードの決済には注意が必要です。使えない店舗や手数料の確認を忘れずに。

- クレジットカードに対応していない店舗がある

- 手数料がかかる場合もある

- ポイントが付かない支払いがある

まず、クレジットカードに対応していない店舗やサービスがあることに注意が必要です。特に、小規模な店舗や一部の公共サービスでは現金のみの対応となっている場合があります。

また、手数料がかかる場合もあるため、支払いの前に手数料の有無を確認することが重要です。特に税金の支払いなど、一部の料金は手数料が発生することがあります。

さらに、すべての支払いにポイントが付くわけではないため、ポイント還元が適用される支払いとされない支払いを事前に確認しておくと良いでしょう。

クレジットカードに対応していない店舗

クレジットカードが使えない店舗では、現金払いやPayPayが必要になります。

特に小規模な商店や一部のサービス業では、クレジットカードに対応していない場合があるため、事前に支払い方法を確認しておくことが重要です。

- 小規模な店舗では現金のみの対応が多い

- 公共サービスの一部もカードに対応していない

- 事前に支払い方法を確認することが大切

たとえば、地域の小さな商店や個人経営の飲食店などでは、現金のみの対応が一般的です。また、税金や一部の公共料金では、クレジットカード支払いができないこともあるため、前もって確認することが重要です。

クレジットカードが使えない場合には、現金での支払いを準備しておきましょう。

手数料がかかる場合

クレジットカードでの支払いには、場合によっては手数料がかかることがあります。

特に、税金や一部の公共料金の支払いでは、クレジットカード払いに手数料が発生することがあるため、事前に確認が必要です。

- 税金や公共料金の支払いで手数料が発生

- 大きな支払いの場合、手数料が増える

- カード払いを選ぶ前に手数料を確認

たとえば、自動車税をクレジットカードで支払う場合、通常は支払額に応じて1〜3%程度の手数料がかかります。

支払いが高額であればあるほど、手数料の負担も大きくなるため、クレジットカードで支払うメリットを十分に考慮する必要があります。

手数料が高い場合、現金での支払いのほうが結果的に節約になることもあるため、事前に手数料の有無や金額を確認しましょう。

ポイントがない支払い

すべてのクレジットカード支払いがポイント還元の対象になるわけではありません。

特に、一部の税金や保険料、公共料金の支払いでは、ポイントが付かない場合があります。

- 税金や保険料の支払いはポイント対象外が多い

- カード会社の条件を確認することが大切

- ポイント還元率が異なることもある

たとえば、一部の税金や保険料の支払いはポイント還元の対象外となることが多く、カード会社によっても条件が異なります。

そのため、支払い前にカード会社の利用規約を確認し、ポイント還元が適用されるかどうかを確認することが重要です。

ポイントが付かない支払いに関しては、別の支払い方法を検討するのも良いでしょう。

生活費の支払いにおすすめのクレジットカード

生活費をクレジットカードで支払う際に、最も効果的なカードを選ぶことは重要です。

ここでは、ポイント還元率や特典に優れた、おすすめのクレジットカードをいくつか紹介します。

生活費を支払うなら、還元率が高く特典が充実したカードを選びましょう。

- JCBカードW(高還元率・年会費無料)

- 三井住友カード(NL)(コンビニ利用に便利)

- 楽天カード(楽天市場利用者向け)

- リクルートカード(1.2%の高還元)

- dカード(dポイントが獲得しやすい)

- イオンカードセレクト(日用品購入でお得)

次に、それぞれのカードの特徴を見ていきましょう。

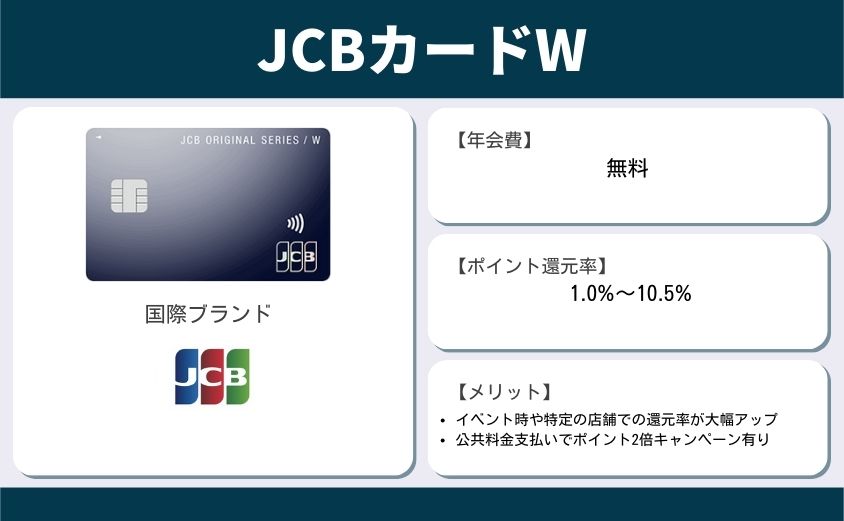

JCBカードW(高還元率・年会費無料)

JCBカードWは、年会費が無料でありながら、常にポイント還元率が2倍という高還元率のカードです。

\ JCBカードW /

特にAmazonやスターバックスでの利用時には、さらに還元率がアップするため、普段の生活費をカードで支払うだけで効率的にポイントを貯めることができます。

- 年会費無料で常にポイント2倍

- Amazonやスターバックスで還元率アップ

- 生活費の支払いに最適

たとえば、月に5万円の生活費をJCBカードWで支払うと、年間で60万円の利用となり、通常のカードよりも多くのポイントを貯めることができます。さらに、特定の店舗で使えば、還元率がさらに高くなる点も魅力です。

このカードは、日常の買い物やオンラインショッピングにも幅広く活用できるため、生活費の支払いに非常に適しています。

三井住友カード(NL)(コンビニ利用に便利)

三井住友カード(NL)は、コンビニエンスストアやマクドナルドでの支払い時に還元率が高く、日常の生活費に便利なカードです。

\ 三井住友カード(NL)/

セブン-イレブン、ファミリーマート、ローソンなどの主要コンビニでは、最大5%のポイント還元が受けられ、生活費の節約に大きく貢献します。

- コンビニ利用で最大5%のポイント還元

- 主要チェーン店でお得に利用可能

- 生活費の節約に大きく役立つ

たとえば、月に1万円をコンビニで使うと、年間で12万円の支払いになり、最大で6,000円分のポイントが貯まります。これにより、毎日の小さな支出も確実に節約効果が期待できます。

コンビニをよく利用する方にとって、三井住友カード(NL)は非常に便利でお得な選択肢です。

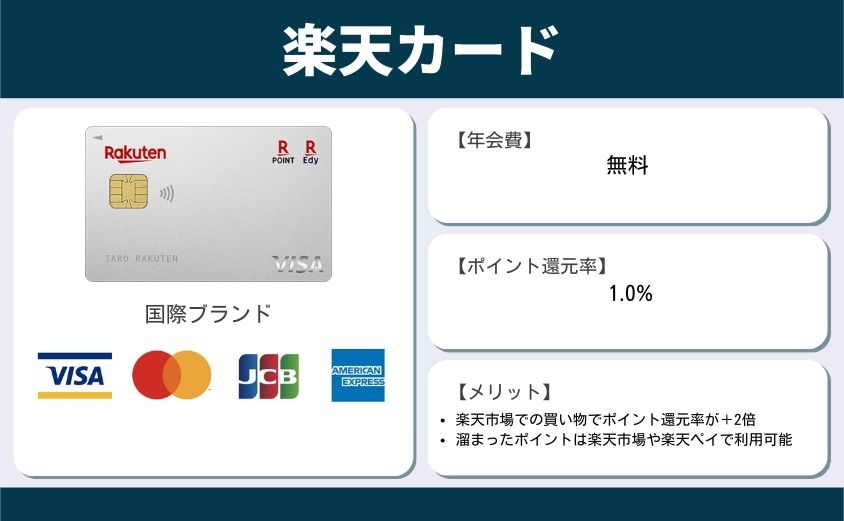

楽天カード(楽天市場利用者向け)

楽天カードは、楽天市場を頻繁に利用する方に特におすすめのクレジットカードです。

\ 楽天カード /

楽天市場での買い物時に還元率が高く、通常のカード利用でも1%のポイントが貯まるため、生活費の支払いにも向いています。

- 楽天市場利用でポイント還元率がアップ

- 年会費無料で使いやすい

- ポイントが貯まりやすく、使い道も豊富

- 楽天市場利用でポイント還元率がアップ

- 年会費無料で使いやすい

- ポイントが貯まりやすく、使い道も豊富

たとえば、月に3万円を楽天カードで支払うと、年間で36万円の支払いに対して3,600円分のポイントが貯まります。さらに、楽天市場での利用頻度が高い場合、ポイント還元率が大幅に上がり、効率よくポイントを貯めることができます。

楽天ユーザーにとって、このカードは非常に使いやすく、ポイントを貯めやすい選択肢となっています。

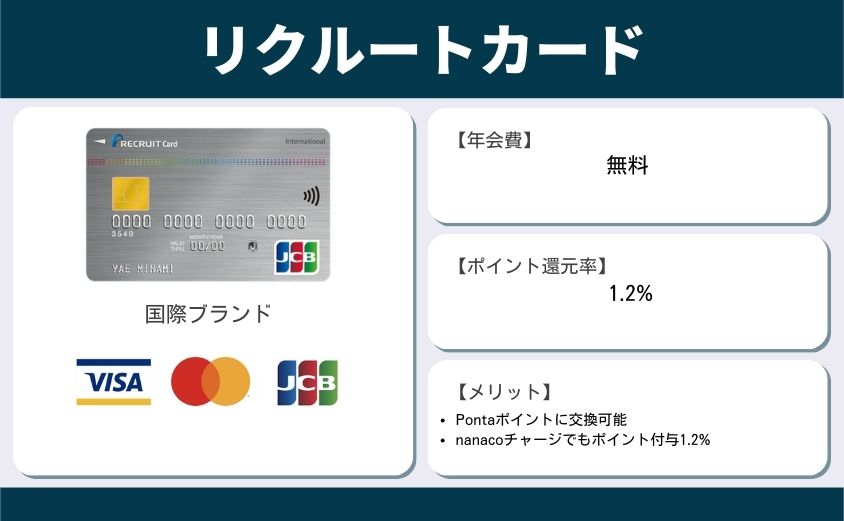

リクルートカード(1.2%の高還元)

リクルートカードは、1.2%という高い還元率が魅力のクレジットカードです。

\ リクルートカード /

生活費の支払いだけでなく、リクルートグループのサービス(じゃらん、ホットペッパーなど)で利用すると、さらにお得にポイントが貯まります。

- 常に1.2%の高還元率

- リクルート関連サービスでさらにお得

- 日常の支払いに向いている

たとえば、月に5万円の生活費をリクルートカードで支払うと、年間で60万円の支払いに対して7,200円分のポイントが貯まります。リクルートのサービスをよく利用する方にとっては、さらにお得にポイントを貯められるため、非常に効果的です。

このカードは、生活費の支払いを効率的に行いたい方や、リクルートサービスを多く利用する方に最適です。

dカード(dポイントが獲得しやすい)

dカードは、dポイントを貯めやすいカードで、ドコモユーザーに特におすすめです。

\dカード /

日用品の購入やコンビニでの利用時にポイント還元率が高く、dポイント加盟店での利用ではさらに多くのポイントが貯まります。

- dポイント加盟店でポイントが貯まりやすい

- ドコモユーザーに特におすすめ

- 日用品の購入でお得

たとえば、月に3万円の生活費をdカードで支払うと、年間で36万円の支払いに対してポイントが貯まります。さらに、dポイント加盟店やドコモのサービスを利用する場合、還元率がさらに上がり、効率よくポイントを貯めることができます。

dポイントを日常的に貯めたい方や、ドコモユーザーにとって非常にお得なカードです。

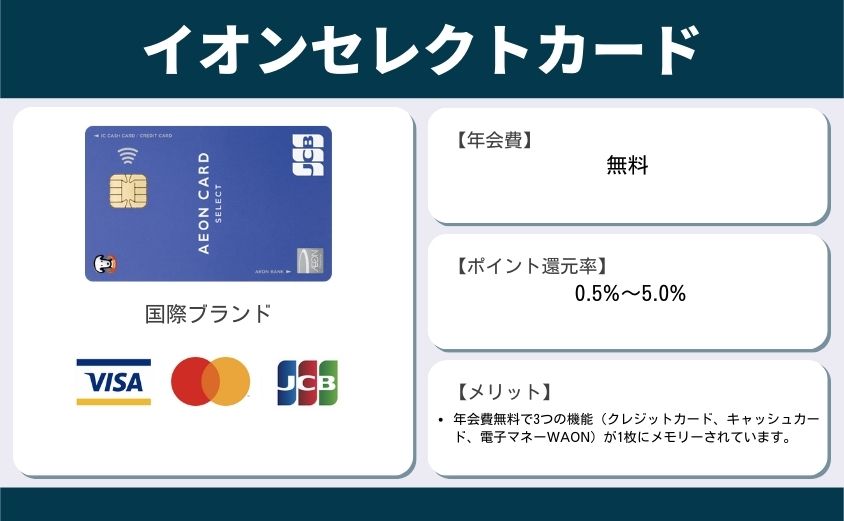

イオンカードセレクト(日用品購入でお得)

イオンカードセレクトは、イオングループの店舗で利用することで、ポイント還元率がアップするクレジットカードです。

\ イオンカードセレクト/

特に、イオンやマックスバリュなどのスーパーでの利用に向いており、毎日の食料品や日用品の購入で効率的にポイントを貯めることができます。

- イオングループの利用でポイント還元率がアップ

- 毎日の食料品や日用品の購入に最適

- 定期的なキャンペーンでさらにお得

たとえば、月に3万円をイオンカードセレクトで支払うと、年間で36万円の支払いに対して3,600円分のポイントが貯まります。さらに、イオングループの店舗での利用が多い場合、ポイント還元率が大幅にアップし、さらに多くのポイントを貯めることが可能です。

イオングループをよく利用する方にとって、このカードは非常にお得で便利な選択肢です。

生活費の支払いで得られる節約効果

クレジットカードを利用して生活費を支払うことで、長期的に大きな節約効果を得ることができます。

ポイント還元や各種特典を活用すれば、支出を減らしながら、効率的に家計を管理することが可能です。

クレジットカードで生活費を支払うことで、年間で大きな節約効果を期待できます。

- クレジットカードを利用することで得られる年間の節約額

- ポイント利用のおすすめ方法

- クレジットカード支払いと現金払いの比較

それでは、生活費の支払いで得られる具体的な節約効果について見ていきましょう。

クレジットカードを利用することで得られる年間の節約額

クレジットカードを利用して生活費を支払うことで、年間を通して大きな節約効果を得ることが可能です。

たとえば、毎月10万円の生活費をポイント還元率1%のカードで支払うと、年間で12万円分の利用に対して1,200円分のポイントが貯まります。さらに、特定の店舗やキャンペーンで還元率がアップすることもあるため、年間の節約額はさらに増加します。

- 毎月10万円の支払いで年間1,200円分のポイント

- 還元率アップのキャンペーンを活用

- 特定の店舗での利用でさらにお得

- 毎月10万円の支払いで年間1,200円分のポイント

- 還元率アップのキャンペーンを活用

- 特定の店舗での利用でさらにお得

たとえば、月々の家賃や公共料金、通信費、食費などをすべてクレジットカードで支払えば、これらの支払いに対するポイント還元が毎月積み重なり、年間を通じて大きな節約効果が期待できます。

このように、生活費全般にクレジットカードを活用することで、毎月の支出に対するポイント還元が蓄積され、年間の節約額が大きくなるのが特徴です。

ポイント利用のおすすめ方法

貯まったポイントを有効に活用することで、さらにお得に生活費を節約することができます。

ポイントの使い方によっては、より効率的に節約できるため、目的に合わせた賢い使い方を考えることが重要です。

- ポイントは日常の買い物や支払いに使う

- 旅行や大きな買い物にポイントを利用

- キャッシュバックとしてポイントを現金化

たとえば、日常の買い物で貯めたポイントを、スーパーマーケットやコンビニでの食料品や日用品の購入に充てることで、実質的に支出を減らすことができます。さらに、大きな買い物や旅行などの特別な支出にポイントを使うことで、より大きな節約効果を得ることも可能です。

また、ポイントをキャッシュバックに交換することで、貯めたポイントを現金のように活用することもできます。このように、ポイントの使い方次第で節約効果を最大化できるため、計画的なポイント利用が重要です。

クレジットカード支払いと現金払いの比較

クレジットカードでの支払いと現金払いを比較すると、ポイント還元や支払いの管理の面で、クレジットカードの方が圧倒的に有利です。

現金払いではポイント還元が一切ないため、クレジットカード払いを選ぶことで支出の一部をポイントとして還元してもらうことが可能です。

- クレジットカードはポイント還元がある

- 支払い管理が簡単で、家計の把握が容易

- 現金払いにはポイント還元がない

たとえば、月に5万円の生活費を現金で支払う場合、ポイントは一切貯まりません。しかし、同じ金額をクレジットカードで支払えば、年間で60万円の支払いに対してポイント還元があり、その分の節約ができます。さらに、クレジットカードの利用明細を確認するだけで、支出の内訳を簡単に把握することができるため、家計管理も非常にスムーズです。

このように、クレジットカード払いは、ポイント還元や家計管理のしやすさなど、多くの面で現金払いに比べてメリットがあります。

クレジットカード選びのポイント

クレジットカードを選ぶ際には、自分の生活スタイルに合ったカードを選ぶことが大切です。

年会費やポイント還元率、付帯サービスなどを比較し、最もお得に利用できるカードを選びましょう。

クレジットカードを選ぶ際には、年会費やポイント還元率に注意して、自分に合ったカードを見つけましょう。

- 年間の会費の有無

- ポイント還元率の比較

- 付帯サービスおよび保険の内容

- 利用シーンに応じたカード選び

それでは、クレジットカード選びのポイントを詳しく見ていきましょう。

年間の会費の有無

クレジットカードを選ぶ際に、まず確認すべきポイントは、年会費がかかるかどうかです。

年会費無料のカードでも、十分にポイント還元や特典を受けられるものが多く、特に生活費を節約したい場合には、年会費がかからないカードを選ぶと良いでしょう。

- 年会費無料のカードはコストを抑えられる

- 年会費がかかる場合、特典と比較して選ぶ

- 日常の支払いに最適なカードを選ぶ

たとえば、年会費無料のカードであれば、ポイントを貯めながらも年会費を支払う必要がないため、完全に節約のために使えます。一方、年会費がかかるカードの場合、その費用以上のメリットを享受できる特典があるかどうかを事前に確認しましょう。

自分の支出額やカードの利用頻度に応じて、年会費無料のカードか、年会費がかかるが特典の多いカードかを選ぶことが重要です。

ポイント還元率の比較

ポイント還元率は、クレジットカードを選ぶ上で非常に重要な要素です。

通常の還元率が高いカードを選ぶことで、生活費の支払いから多くのポイントを貯めることができます。

- 通常のポイント還元率が高いカードを選ぶ

- 特定店舗で還元率がアップするカードもある

- 生活費の支払いに適したカードを比較

たとえば、ポイント還元率が1%のカードを選ぶと、月に10万円の生活費を支払った場合、年間で12,000円分のポイントを獲得することができます。また、特定の店舗やキャンペーンで還元率がアップするカードも多いため、どの店舗でよく買い物をするかを考慮し、還元率の高いカードを選ぶと良いでしょう。

このように、ポイント還元率を比較して、最もお得に利用できるクレジットカードを選ぶことが重要です。

付帯サービスおよび保険の内容

クレジットカードには、ポイント還元以外にもさまざまな付帯サービスや保険が付いています。

ショッピング保険や旅行保険、空港ラウンジ利用特典など、カードによって提供されるサービスは異なるため、自分にとって必要なサービスが付いているかどうかを確認しましょう。

- ショッピング保険や旅行保険が付いているか確認

- 特典の内容を比較して自分に合ったカードを選ぶ

- 付帯サービスは日常の生活に役立つものを選ぶ

たとえば、旅行が好きな方は、旅行保険が自動で付帯されるクレジットカードを選ぶと安心です。ショッピング保険が付いているカードを選べば、高価な商品の購入時にも安心して使うことができます。また、空港ラウンジが無料で利用できる特典が付いているカードも、旅行の頻度が高い方にとっては非常に便利です。

このように、付帯サービスの内容を比較して、自分のライフスタイルに合ったクレジットカードを選ぶことが大切です。

利用シーンに応じたカード選び

クレジットカードを選ぶ際には、自分がどのようなシーンでカードを利用することが多いかを考慮することが大切です。

日常の買い物、ネットショッピング、旅行など、利用シーンに応じたカードを選ぶことで、より効果的にポイントを貯めることができます。

- 普段の買い物に使うカードを選ぶ

- ネットショッピングや旅行でお得なカードも選択肢

- 利用シーンに合った特典や還元率を重視

たとえば、日常の買い物に利用する場合は、スーパーマーケットやコンビニでの還元率が高いカードを選ぶと良いでしょう。ネットショッピングを頻繁に利用する場合は、Amazonや楽天など、特定のオンラインショップで還元率が高くなるカードが最適です。

また、旅行が多い方は、旅行関連の特典が充実したカードを選ぶことで、旅行時の出費を抑えつつ、ポイントを効率的に貯めることができます。

クレジットカードは、利用シーンに応じて選ぶことで、ポイントを効果的に貯めてお得に生活できます。

まとめ

生活費をクレジットカードで支払うことには、多くのメリットがあります。ポイント還元や特典を活用することで、日々の支出を効率的に管理し、節約効果を高めることができます。

クレジットカードの選び方も重要で、自分のライフスタイルや支出パターンに合ったカードを選ぶことで、より効果的にポイントを貯められるようになります。

生活費をクレジットカードで支払って、ポイントを賢く貯め、無駄のないお得な生活を送りましょう。

- クレジットカードのポイント還元で節約が可能

- 生活費の支払いに向いたカードを選ぶ

- 還元率や特典を活用して、支出を最適化

クレジットカードは使い方次第で、日常の支出を効率的に管理し、節約に貢献します。特に、ポイント還元や各種特典を活用することで、現金払いでは得られないメリットを享受できるため、日常の生活費支払いにおいては非常に有効な手段です。

ぜひ、今回紹介したクレジットカードや節約方法を参考にして、日常の支払いを見直し、無駄なくお得に生活しましょう。

自分に合ったクレジットカードを選び、生活費を賢く節約していきましょう!